海尔54亿美元“借GE生蛋”,买亏了吗?

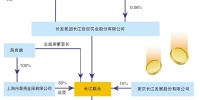

1月15日,海尔集团与通用电气(GE)在美国签署了合作谅解备忘录,双方将在全球范围内开展合作。当日晚,因“重大资产重组事项”停牌近3个月的青岛海尔(600690.SH)发布公告称,公司与GE签署了《股权与资产购买协议》。根据协议,青岛海尔拟以54亿美元现金向通用电气购买其家电业务相关资产。

这是中国家电业迄今最大一桩海外并购,让低迷已久的家电圈一时亢奋不已。

海尔“买亏了吗”?

很多人把焦点放在了54亿美金的交易金额上,争论这场收购的赢家到底是海尔还是GE。对于家电行业来说,54亿美元的出价算得上罕见的大手笔。

GE曾经有着辉煌的历史,早在1896年纳斯达克推出工业指数之时,GE就是其中的样本之一。120年过去了,纳斯达克工业指数经过若干轮调整,初始样本中仅有GE的股票名列其中,足见GE在美国资本市场乃至美国制造业中的地位。

但是,正如同许多百年老店一样,GE这几年正在走一条壮士断腕的转型之路。从2015年开始,GE开始重整集团业务,确立将核心业务转向能源、医疗等领域,而家电等消费型业务则属于剥离之列。2015年GE最大手笔的并购是以124亿欧元买下法国电力巨头阿尔斯通,同时出人意料地宣布剥离价值3600亿美元的金融业务,即使这一部门曾为公司贡献了一半利润。其CEO伊梅尔特在声明中解释说,“目前工业制造的回报率有18%,而金融业务的回报率只有7%,GE将专注于收益更高的工业基础建设”。

按照GE一贯卖出低盈利业务、买入高收益业务的做法,家电业务,是GE一直就想找到买家出售的。在2015年7月,GE家电业务曾招标出售,最终欧洲家电品牌伊莱克斯以33亿美元中标,但后来这桩交易却因为美国司法部的干涉而告吹。

根据英国调查公司欧瑞信息咨询公司统计,家电的全球市场份额方面,中国海尔位居全球第7位,美国GE位居第19位。收购后的海尔GE联盟将超过日本松下和美国宝洁,跃居全球第5位。

“关于海尔的收购之所以如此高价,是因为首先收购价格是随行就市的,此次收购不止海尔一个竞购方,参与的并购方多,自然价格就被抬升。”家电行业分析师梁振鹏对《中国经济周刊》记者表示。他认为,从现在公布的GE家电业务的利润状况来看,收购价格没有超过GE家电部门税前利润的10倍,从资本市场来看,这个估值并不偏高。

海尔方面则表示,GE最终选择海尔,并不是因为海尔的出价高,而更看重海尔以往整合斐雪派克和日本三洋电机的成功经验。

“借鸡生蛋”的国际化途径

根据公告,海尔本次收购尚需通过股东大会审议、完成中国发改委备案、通过美国等国反垄断审核等程序。GE表示,交易完成时间预定在2016年年中。海尔方面称,GE家电的总部仍将保留在美国肯塔基州的路易斯维尔,并继续独立运营,由现有高级管理团队引领企业战略方向和业务经营。今后在美国市场,海尔将实行Haier、GE两个品牌的相对独立运作。

梁振鹏认为,对于海尔来说,之前一直没有打开美国中高端家电市场,难以形成品牌溢价。收购美国当地的GE品牌,可以让海尔迅速改变这一局面。

海尔不但是中国第一家千亿规模的家电企业,还是中国家电企业积极走出去的代表之一。2011年10月,海尔集团和日本三洋电器集团签署收购协议,三洋在日本的洗衣机和家用冰箱业务及其在印度尼西亚、马来西亚、菲律宾和越南的洗衣机、家用冰箱和其他家用电器销售业务正式纳入海尔麾下。2012年,海尔集团完成了对新西兰斐雪派克家电业务的并购,交易约合7.66亿美元,当时成为海尔尝试全球化22年来最大规模的海外并购。

商务部国际贸易经济合作研究院国际市场研究部副主任白明认为,并购通用电气业务对于海尔实施国际化战略是至关重要的一步棋,海尔可以借此在美国市场获得更理想的竞争站位。海尔并购的不仅仅是家电业务部门,且也并购了通用电气的相关管理团队、营销渠道、客户群体、品牌认可度等主要资源。

某家电企业董事长对《中国经济周刊》记者表示,家电企业近年来在“互联网+”的浪潮中,面临国内市场需求下滑的冲击,更多企业开始向外寻求突破,希望能在海外市场有所作为。但是,在国外尤其是发达的欧美市场,消费者对家电产品的品牌忠诚度很高,因此除了产品本身的品质外,品牌推广非常难做,利用收购“借鸡生蛋”已成为中国家电企业实现国际化的重要途径。

因此,这次海尔收购GE,根据协议在其控股下,GE家电将继续使用GE旗下的品牌组合向市场销售产品,初始使用期限为40年(包括两个为期10年的延长使用期)。

比收购更难的是整合

结婚容易,婚后生活要过好却很不容易。

资料显示,GE家电在美国5个州拥有9家工厂,并拥有世界一流的物流和分销能力,以及美国市场强大的零售网络关系。2014年,GE家电收入达到59亿美元,息税折旧摊销前利润约4亿美元。该公司拥有约1.2万名员工,其中96%在美国。

那么,对海尔来说,收购之后成能否留住GE的团队,能否保持GE家电业务原有的品牌形象和市场地位?

2004年TCL收购汤姆逊全球彩电业务之后,就遇到很多整合难题。比如,TCL曾设想把中国设计的模具与汤姆逊共享,以此节约模具设计的巨大成本开销。虽然按照这些模具生产的彩电在美国很畅销,但法国人却怎么也看不上这些模具。

2015年全球智能手机市场报告显示,收购摩托罗拉移动的联想成为大输家。2014年联想和摩托罗拉移动共同份额为7.9%,但2015年却大跌到了5.4%,显示这一收购和整合并未获得成功,反而导致份额大幅下滑。

对此,柳传志曾总结当年联想收购IBM的PC业务时主要考虑了三方面的风险,即品牌、员工流失和文化冲突。这其中,最大的风险就是文化磨合的风险。

“磨合肯定会存在,包括企业文化、员工文化背景、管理制度流程、组织架构等,两家企业都是不一样的。”梁振鹏对《中国经济周刊》记者表示。他认为比收购更难的是整合,因为海尔承诺将继续投资在美国的业务以推动其增长,同时也不会因此交易带来任何设施关闭或岗位流失。

“好在很多企业,包括海尔都积累了对发达国家品牌的收购经验。此外,海尔对美国市场比较熟悉,而且已运作多年。与GE的合作,对海尔的互联网转型肯定会有所帮助。”梁振鹏说。

编辑:金永哲