央行再操作1100亿MLF降准预期推迟至9月

8月19日,央行发布微博称,对14家金融机构开展中期借贷便利(MLF)操作,共1100亿元,期限6个月,利率3.35%。央行称,此举为保持银行体系流动性合理充裕,结合金融机构流动性需求。

央行所言似乎也佐证了市场对流动性偏紧的猜测,昨日,多名分析人士在接受《第一财经日报》记者采访时表示,7月份外汇占款减少,流动性偏紧张;央行货币政策思路是长短结合,定向和全面结合,MLF是应对短期流动性问题,中长期问题摆在面前,降准仍然是大概率事件。

弥补短期收缩的流动性

市场将本次MLF解读为因外汇占款减少,所以流动性趋紧。外汇占款此前经常被视作向市场提供流动性的主要渠道。如果增加,则意味着注入流动性,减少则相反。

实际上,7月央行口径与金融机构口径外汇占款双双刷新单月最大降幅纪录。央行公布的外汇占款数据显示,7月央行口径外汇占款26.41万亿元,下降3080亿元;同时,7月末,金融机构口径外汇占款28.9万亿元,下降2491亿元。

“很正常,补充流动性。”针对本次央行开展的MLF,交通银行金融研究中心分析师鄂永健向《第一财经日报》记者表示,这几天市场资金偏紧与准备金率上缴等短期因素有关,并不表示流动性趋势性收紧。

实际上,为弥补短期流动性缺口,央行于8月18日以利率招标方式开展了7天期1200亿元逆回购操作,中标利率2.5%。值得注意的是,1200亿元的逆回购量已超过上周全周的900亿元。上周二、周四,央行分别进行了500亿元、400亿元逆回购操作,分别于本周二、周四到期。亦即是说,18日逆回购操作将实现流动性净投放700亿元。

18日1200亿元的逆回购规模引起市场关注,但市场普遍认为逆回购只能缓解短期资金面压力。

招商银行金融市场部高级分析师刘东亮称,逆回购规模加大的主要原因是央行影响汇率,收走不少流动性,资金面已经有趋紧的迹象,逆回购只是为了缓解短期资金面压力。

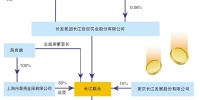

然而,央行本次仅针对14家金融机构开展MLF,也并未公布金融机构名单。市场猜测几家神秘的银行得到了MLF,是缘于上周汇率波动时几家大银行在市场上大量抛售美元。

“这体现了央行的定向政策,对相对能积极响应政府稳增长政策的奖励,除了汇率原因,还可能包括对地方政府债置换过程中表现积极的。”摩根士丹利华鑫证券宏观经济研究主管章俊表示。

“首先,7月份外汇占款下降说明近期资本可能在持续外流。”章俊进一步表示,在央行调整人民币中间价形成机制,并导致人民币汇率出现一次性大幅贬值之后,资本外流的规模可能会有所加大,结果会造成基础货币萎缩,进而导致国内流动性被动紧缩,如果央行不做对冲的话,M2增速可能会显著回落。

降准预期推迟至9月

然而,市场认为,本次MLF并未能完全弥补市场的流动性缺口。多名分析人士对《第一财经日报》记者表示,此次MLF操作并不能替代降准,预计9月份央行将进行降准。因为外汇占款流出的是长期限流动性,无论从释放流动性规模,还是从MLF的期限看,都需要下调存准率来提供流动性。

“从绝对量分析,1100多亿元的MLF是不够的。”民生证券研究院首席债券分析师李奇霖认为,“近两个月,外汇占款最多的一次下降了8000亿元,财政存款2000亿元,存款余额增大,法定存款准备金的补缴又少了3000亿元,最后超储率可能只有1.5%,逆回购只能提高0.1%的超储率,这种支持是不够的。”

“现在央行货币政策操作思路是长短结合、定向和全面结合,来提高货币政策的灵活性和弹性。MLF是应对短期流动性问题,但中长期问题现在也摆在面前,降准是很难避免的。”章俊对《第一财经日报》记者称。

章俊认为,降准在短期内是不可避免的,但最近跨境资本流动加大,因此需要中短期工具配合,比如逆回购、常设借贷便利(SLF)或MLF。如此,在数周及数个月的时间轴上,央行可以灵活操作,通过到期是否延长或者加码来微调政策力度,配合降准来更好地实现政策目标。

章俊进一步表示,通过降准来提高货币乘数是有效对冲以维持流动性的手段之一。而且为了应对经济增长疲软和固定资产投资资金到位率不足的问题,最近地方政府债发行加速,这会显著占用银行资金,而这也解释了为何最近部分地方债发行收益率明显上升并有部分流标。因此,为了地方债的顺利发行,未来或也需要降准配合。

此外,李奇霖还认为,MLF期限是6个月,逆回购是7天,考虑到外汇占款流出的是长期限流动性,因此,无论哪一种货币投放模式都无法替代降准,降准的期限理论上是“无穷期”的。从资金利率看,MLF资金利率在3.35%,比起降准释放的“无成本”流动性仍然偏高,经济下行压力之下,实体能提供的高收益资产有限,较高的资金利率能否缓解外汇占款对信用派生的收缩作用,也是有疑虑的。

“等汇率端稍见稳定后,我们能看到降准的出现,幅度约为100BP,时点预计在9月上旬。”李奇霖分析称,“央行目前不采取降准可能是考虑到汇率端的压力,担心降准之后引发更强的贬值预期,不过,考虑到3.7万亿美元外汇储备作为后盾,只要居民部门预期不逆转,汇率风险还是能够在可控的范围之内。”

鄂永健也预计,未来降准的可能性增大。外汇占款大幅下降,跨境资本流动再次加剧,再加上宏观经济总体疲弱,央行下调存款准备金率以应对资本外流局面的可能性增大。但降准与否还应主要视市场流动性情况,7月结售汇逆差、外汇占款下降情况下,货币市场利率仍处在较低水平。未来定向调整、结构性支持仍将是政策操作的重点。

刘东亮则对本报记者表示,降准只是时间问题,公开市场操作的短钱无法满足长期的需求,特别是无法改善机构对未来流动性的预期。降准时间点可能会推迟,但大概率在三季度能见到降准。不确定因素在于央行影响汇率的力度以及由此回收的流动性规模。

编辑:夏青