首家“银行系”的养老金公司月内将落地

8月31日下午,建设银行在北京召开2015年中期业绩发布会。会上,建行董事长王洪章向本报记者表示,建行养老金子公司筹备工作顺利,最快将在一个月内成立。

建行养老金子公司的成立意味着国内首家“银行系”养老金公司的“落地”。对于建行而言,养老金公司的成立,亦是其向综合化经营再进一步的重要标志。

在本次发布会上,除养老金公司问题外,对社会关心的资产质量、风险管理以及互联网金融等热点话题,建行也一一作出回应。

王洪章提到,“养老金子公司在筹建过程中,得到宏观部门、监管部门包括同业的支持和配合。建行希望通过养老金公司的组建,为中国市场提供更良好的服务。”

事实上,养老金公司的成立仅是建行不断加快综合化经营的表现之一。

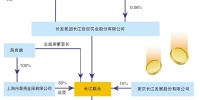

根据建行中报,目前建行基本搭建起包括基金、租赁、信托、保险、期货等在内的综合性银行集团框架。综合化经营子公司对集团盈利贡献的不断增强,更成为建行对其不断提速的动力所在。

中报数据显示,截至2015年6月末,建行综合化经营子公司总资产合计2424亿元,较上年末增长27.91%;净利润21.60亿元,同比增长47.62%。

一直以来,综合化便是建行转型的重要方向。对此,王洪章评价说,建行综合化经营进展很快、效果突出,已是目前国内商业银行中牌照最全的银行机构。

在谈及下一步综合化经营面临的挑战时,王洪章说,今后子公司综合化经营需要面对的是经济下行的压力、利率市场化、资本市场波动以及如何应对经济结构调整、产业结构调整、企业“走出去”等对银行综合经营的挑战。

此外,王洪章还透露,将推动子公司尽快做大做强,条件成熟的情况下,子公司可以通过上市融资。

在谈及不良贷款情况时,建行相关负责人表示,今年建行不良贷款暴露较多。由于部分盈利用来冲抵不良贷款,盈利增长速度有所放缓。

中报显示,截至今年6月末,建行不良贷款率为1.42%,较上年末上升0.23个百分点。

建行副行长章更生分析,不良贷款上升主要由经济形势导致。他提到,目前建行正通过大数据实时挖掘和定期专项检查的方式,对风险及时采取措施。

值得关注的是,从建行不良贷款分布地区来看,长江三角洲不良贷款和不良贷款率再次出现反弹,且反弹的幅度较大。与此同时,珠江三角洲和东北地区不良贷款情况表现出明显的加速。其中,东北地区不良贷款率在短短一年时间内就由1.05%提高至2.05%,提高1个百分点。

建行相关负责人此前曾提醒,前几年,长三角等个别地区不良贷款风险暴露较为充分,但还存在风险蔓延、扩散、传染的情况。章更生在今天的发布会上也提到,与此前相比,今年钢贸领域出现的问题较为突出。

除钢贸外,建行中报显示,不良贷款增加较多的行业为制造业以及批发、零售业。记者注意到,自2013年,上述两个行业便一直是建行新增不良贷款的主要领域。

尽管目前我国的信用风险多发态势还在持续,但银行信贷资产质量总体状况基本稳定。如较受关注的地方融资平台、房地产和产能过剩行业风险,据建行年报显示,钢铁、水泥、电解铝、平板玻璃和船舶等五大产能严重过剩行业贷款较年初压缩14.32亿元,监管类平台贷款较上年末减少155.98亿元。建行也表示,针对经济周期性调整和结构性变化,该行强化了风险预警及常态化管理,对高风险领域风险加强了排查。

对于下一步银行资产质量走势,建行持有谨慎态度。相关负责人表示,未来银行资产质量还将继续缓慢下行,银行风险管控的力度会进一步加强。

“互联网金融一直是很重要的业务。”建行副行长庞秀生提到。

记者从建行获得的数据显示,该行互联网金融继续保持高速发展,与同业相比,在多个领域取得第一,如手机银行客户数量、支付宝交易份额为同业第一;网络贷款规模也位列同业前茅。

建行表示,将借助互联网技术为客户提供更加便捷的融资服务。如在小企业服务方面,建行不断完善互联网服务渠道,优化“网银循环贷”业务功能,更好地为客户提供自助申请、支用和还款服务。

另外,据记者了解,目前建行已提出移动先行战略,抢占移动金融制高点。如围绕“互联网+”和大数据应用,建行在业内首创个人网上全流程自助贷款——建行“快贷”,目前个人消费贷款余额已达574.44亿元。下一步建行将把“快贷”产品从网上扩展至移动端,进一步提升客户使用的便捷度。

编辑:夏青